Por quinto año consecutivo, la Superintendencia de Bancos e Instituciones Financieras y las principales instituciones del país organizan el mes de la educación financiera, instancia que busca concientizar sobre los diversos riesgos y ventajas que tienen los productos financieros.

¿Por qué es importante poseer una buena educación financiera?

El principal motivo por el cual es necesario contar con un buen aprendizaje financiero es evitar endeudarse por el mal uso o mala práctica de algunos productos tales como las tarjetas de crédito, los cheques, los créditos (de consumo, hipotecario, automotriz), entre otros.

Tal como lo menciona nuestro CEO, Cristian Lecaros, en una entrevista a CNN, “una persona que no posee una buena educación financiera, es muy probable que termine endeudado, esto debido a que no toma buenas decisiones al no tener claro cómo funcionan ciertos productos”.

Debido a esto, queremos ayudar a explicar algunos conceptos claves para que puedas mejorar tus finanzas personales y evitar riesgos.

6 conceptos claves sobre educación financiera que debes conocer

- Existen deudas buenas y malas: Para aclarar este concepto, hay que decir que no todas las deudas son malas. Existen unas llamadas “deudas buenas” las cuales tienen relación con las deudas que la persona asume en el sistema financiero para poseer un activo real que la respalde. Ejemplo: Si tomo un crédito hipotecario para comprar una propiedad de inversión. Por otro lado, las deudas malas son aquellas que no generan ningún activo para ti. Por ejemplo comprar un auto último modelo o un televisor led. Estos productos pierden plusvalía por lo que si quisiera venderlos nuevamente, nunca ganaría el gasto realizado por ellos.

- Entender la diferencia entre activos y pasivos para conocer tu patrimonio: En palabras simples el activo es todo lo que está a tu nombre que pone dinero mensualmente en el bolsillo. Ejemplo: El arriendo de una propiedad para inversión. Por otro lado, los pasivos son todas las obligaciones financieras que tiene una persona, que le implican sacar dinero de su bolsillo mensualmente. Ejemplo: El dividendo de una propiedad, el pago de una tarjeta de crédito, etc.

El patrimonio por otro lado es todo lo que yo tengo menos lo que le debo a alguien (activo - pasivo= patrimonio). Es decir que, entre mayor patrimonio poseo, mayor y mejor es mi salud financiera lo que te ayuda a pedir un financiamiento mejor en el sistema financiero.

- Generar un presupuesto mensual para ordenar tus finanzas: En términos simples es la cantidad de dinero que se estima que será necesaria para enfrentar ciertos gastos futuros los cuales, como su nombre lo indica, es basado en un supuesto. Este sistema nos permite saber, a ciencia cierta, cuánto dinero dispongo mensualmente para destinar a pagar deudas, cumplir con mis compromisos mensuales, ahorrar, y también para destinar a la inversión.

¿Cómo hacerlo? Considera los ingresos percibidos mensualmente y divídelos por los gastos mensuales. La diferencia que te dé entre estos dos puntos será el flujo mensual que tendrás disponible.

- Reconocer cómo funciona el Estado de Situación Financiera y Dicom: El estado de situación financiera es una “foto” o resumen que realiza una institución para evaluar tu solvencia respecto a incurrir en deudas nuevas o refinanciar deudas. Es decir, qué tan estable eres financieramente.

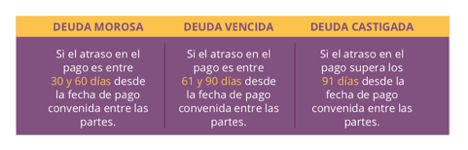

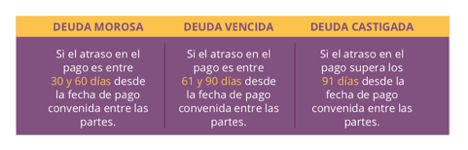

¿Cómo pueden saber cuál es tu estado? Una de las formas es ver si te encuentras en Dicom. Esta base de datos reúne toda la información que recogen las instituciones financieras sobre sus clientes. Cuando una persona no paga regularmente sus deudas estas pueden ser informadas en Dicom de tres formas:

- Al solicitar un crédito, poner atención al CAE: Esta sigla significa Carga Anual Equivalente y es un indicador que sirve para comparar las distintas alternativas que ofrecen los proveedores de productos o servicios financieros. Este indicador se expresa en un porcentaje que revela el costo de un crédito en un período anual, cualquiera sea el plazo pactado para el pago de la obligación.

¿Cómo utilizar este porcentaje inteligentemente? El CAE puede determinar quién ofrece el crédito más económico de una forma rápida y simple, siempre asumiendo un mismo plazo y monto, por lo que, para escoger un crédito, debes fijarte en cuál tiene el CAE más bajo ya que esto significará que es el más barato, y posiblemente, el más conveniente para tu bolsillo.

- Ver la posibilidad de refinanciar tu crédito: El refinanciamiento es una opción cuando quieres volver a financiar alguna obligación o crédito que poseas. Es usado para disminuir la carga financiera mensual y no caer eventualmente en no pago. También es usada para disminuir la tasa de interés o costo financiero de una o varias deudas, lo que permite generar un ahorro de gastos por conceptos de cuotas financiera en el corto o en el largo plazo.

Si deseas conocer en detalle todos los pasos para mejorar tus finanzas, armar un presupuesto y entender de mejor forma cómo usar los diversos productos financieros, puedes descargar nuestro eBook gratuito llamado “Sé libre en tus finanzas” acá.